扫码打开虎嗅APP

本文来自微信公众号:每经头条(ID:nbdtoutiao),作者:李娜 王海慜,编辑:吴永久,原文标题:《“券茅”领跌券商股,只因“含基量”太高?销售一线调查:小白客户越多,赎回压力越大》,头图来自:视觉中国

没有太多差异化,同质化严重,一直是券商留给外界的印象。稳定指数的利器,剩下时间多是“打酱油”,往往上涨也是一日游,这是券商股前几年在二级市场的常态。

但是,近几年公募基金火热,券商也加快了财富管理转型的步伐。不过,2022年以来,那些昔日含“基”量突出的券商股正在上演由领涨到领跌角色的互换。

“券茅”东方财富周一(2月14日)盘中快速下跌,全天跌幅超过13%,市值一日蒸发400多亿元,紧随其后广发证券同日跌幅达9.65%。

“券茅”领跌的背后,真如市场所想的那样:基金下跌引发赎回,进而引发券商财富管理业务的下滑吗?近期公募基金的赎回实际情况又如何呢?各大券商又如何应对基金赎回的呢?对此,《每日经济新闻》记者近几日对多家券商、以及基金代销机构进行了一番详尽调查。

角色互换:去年领涨今年领跌

2022年以来,A股市场低迷,新能源等前期的热门赛道股步入了持续回调的通道。

2月14日(本周一),东方财富盘中快速下跌,全天跌幅超过13%,股价击穿30元关口,当日收于27.49元/股。与此同时,当日证券板块也是全线下跌,广发证券、东方证券同日跌幅分别为9.65%、4.1%。

值得注意的是,当日领跌的券商股正属于在2021年备受市场追捧且拥有良好基本面预期的财富管理板块。对比一下,2021年领涨的券商股正好位于周一券商领跌榜。

根据申万行业分类,统计数据显示,2021年50只券商股(含当年上市的财达证券),共有9只上涨,其余全部下跌。涨幅居前的为广发证券、东方财富、东方证券、兴业证券,分别为55.77%、43.88%、30.04%和15.6%。

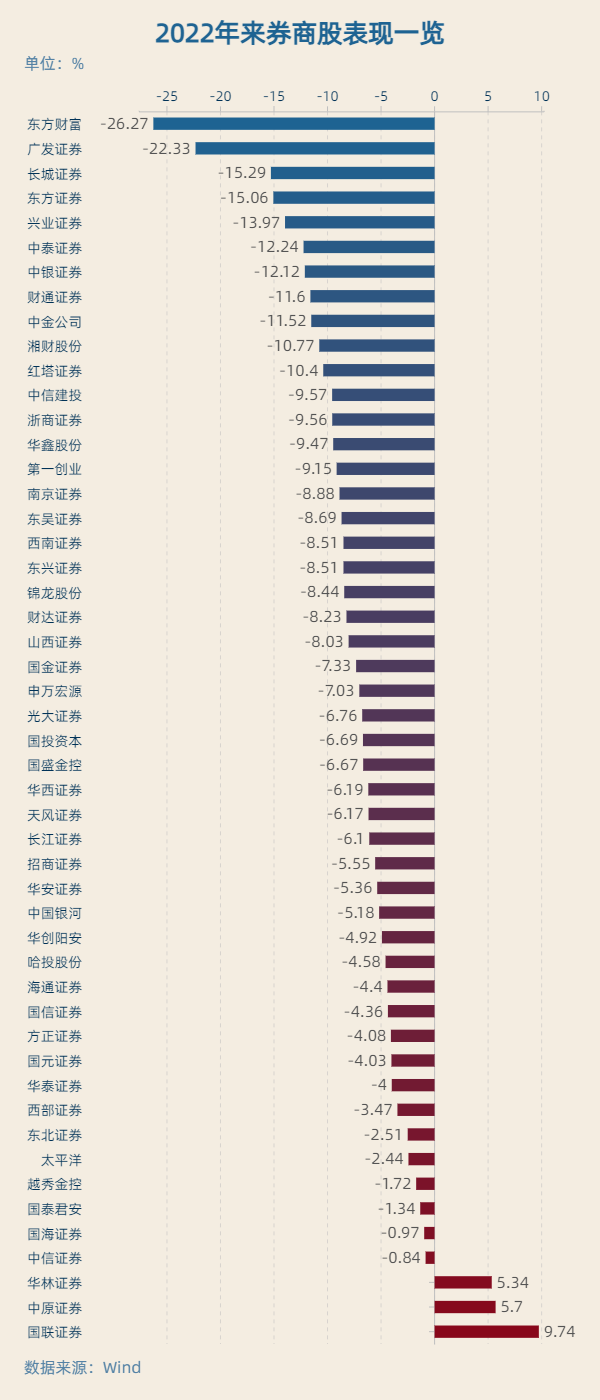

再看一下2022年以来券商股表现,自年初至2月15日,上述50只券商股仅有华林证券、中原证券和国联证券股价上涨,其余全部下跌。而在跌幅榜上,东方财富、广发证券、东方证券、兴业证券再度位居前列。

Wind数据显示,东方财富、广发证券、长城证券、东方证券、兴业证券位居前五名,其跌幅分别为26.27%、22.33%、15.29%、15.06%和13.97%。毫无疑问,上述券商正是近两年备受市场关注的热门券商股,而其共同的特征就是旗下的财富管理板块实力突出。

基金赎回:零售端承压

实际上,不温不火的券商股在2021年拥有了新看点,那就是常被业内人士关注的含“基”量,也就是券商与大财富管理的相关性。站在居民加速拥抱权益资产的背景下,东方财富、广发证券等也成为市场追捧的对象。

2022年A股的猛烈下跌,权益类基金净值开启了普遍九折“优惠模式”,部分基金净值更是直接奔向八折。热门赛道和热门资产疯狂杀跌,成为了近段时间市场最为形象的描绘。

千亿顶流基金经理葛兰在管产品被撤下支付宝金选榜单一事持续发酵。蚂蚁财富给出的解释是,为了完善榜单的排名逻辑,自2月12日起,在单一申购人数的基础上增加了“周净申购金额”这一维度作为附加条件,当某只产品的“周净申购金额”触发负值(即净赎回)时,不进入周销量榜单。而这也变相地证明了这只“医药女神”基金近期在该平台被赎回的事实。

连顶流基金也被赎回,其他的基金还好吗?

图片来源:雪球

与此同时,市场则是将券商板块的下跌归结为基金大跌,引发了大规模赎回。那么,开年以来权益类基金净值这轮九折的“优惠活动”,真的引发了大规模赎回吗?

一位资深基金公司的营销人士表示,目前来看,那些去年下半年规模暴增的公司压力会大些。从过去的经历来看,急跌阶段时申赎受影响,阴跌阶段才会出现持续的赎回。

深圳某券商网金人士告诉记者:“我个人认为是大家恐慌的情绪,我总感觉这是一些恐慌性的抛盘。”

该网金人士进一步表示:“我们渠道这边没有感觉到这个情况,其实客户反倒是在亏损时,不太会选择赎回的,其实你要在此时赎回,是不太合理的。反倒在这个时点上应该考虑买基金,而不是说选择退场。至于网上说的这种大额赎回,我倒觉得还是需要去考究一些数据的。”

华东某券商人士则是直言:“赎回这个事情还是要看客户,有些机构的客户主要集中在小白客户,那么他的压力会比较大。举个例子,比如说,通过对客户的画像,往往金额在1万元左右的小白,是非常容易扛不住的。他们往往独立判断能力不太强,很容易把基金当成股票买,喜欢跟风,往往是最后一个接棒的,不管买还是卖。如果代销机构这种类型客户的占比高,影响就会比较大。”

沪上某三方基金销售资深人士则是指出,“据我了解,C端确实缩水得比较明显,B端机构心里是有一个价值锚的,行为上也相对稳定,没有抄底的痕迹,但是赎回比较少,毕竟机构更多的还是做资产配置。”

中信证券上海某大型营业部投顾表示,现在客户大规模赎回的比例不算高,一些比较敏感的客户可能在赎回,但占的比例在20%左右。

沪上某资深基金经理表示:“现在客户还是亏着的,赎回压力不会太大,等着后面持续反弹一段时间,估计零售端的客户就要选择赎回了。”

对于去年网红类的量化私募基金,前述华东券商人士则指出,开年以来量化私募基金也承受了不小的赎回压力,甚至比权益类私募产品更为明显。

“造成这样的局面主要是客户预期差的改变。这种差别在于很多客户之前觉得量化私募是类固收型的产品。客户期望的大概就是一年,比如说10~20个点左右的收益率水平,然而量化私募今年来很多都已经跌了15%以上了。”该券商人士进一步剖析道:“对于客户来讲,量化私募这么大的回撤是完全没有心理预期的,但是如果是股票的话,他应该是有一定承受能力的,只是他在感情上面愿不愿意接受这个事情。”

“2022年以来,有些量化私募基金公司的规模缩水超过了20%。”一位券商托管人士表示。

前述沪上三方基金销售资深人士则是直言了近期对基金销售的观察:“市场风格剧烈变动,往往意味着以前的策略失效,量化基金的策略调仓没有那么快,在应对市场风格变化时,多少还是有些被动的。”

新基金发行失败

就新基金发行而言,毫无疑问,近期的行情无论是对公募还是私募,都是一种“伤害”。

2月16日,同泰基金发布公告称,旗下新基金同泰同享混合募集失败,这也是2022年以来第二只募集失败的基金。仅仅在4天前,中银证券国证新能源车电池ETF基金宣布发行失败。

“如果说2022年以来,新能源板块持续回调,相关主题基金不好募集也能理解。但是同泰同享混合型基金,则是一只偏债混合型基金,足以说明现在新基金市场冷清的氛围。”某基金公司渠道人士表示。

“以前基金不愁卖,更多的是规模大小的问题。今年以来,很多时候基金公司产品发行时,提出的要求也改为确保基金能够成立。大中型基金公司还好办,小基金公司想要找到渠道发产品已经很难。毕竟,这个时候,很难说市场迎来抄底进场的时机。”前述券商托管人士表示。

2021年,A股结构性行情十分明显。公开资料显示,当年新基金发行失败的数量仍达到了32只,已是仅次于2018年熊市的33只。就发行失败的基金类型来看,也多涉及股票、债券、FOF等多种类型,其中权益类基金募集失败的数量达到了22只,创下历年新高。

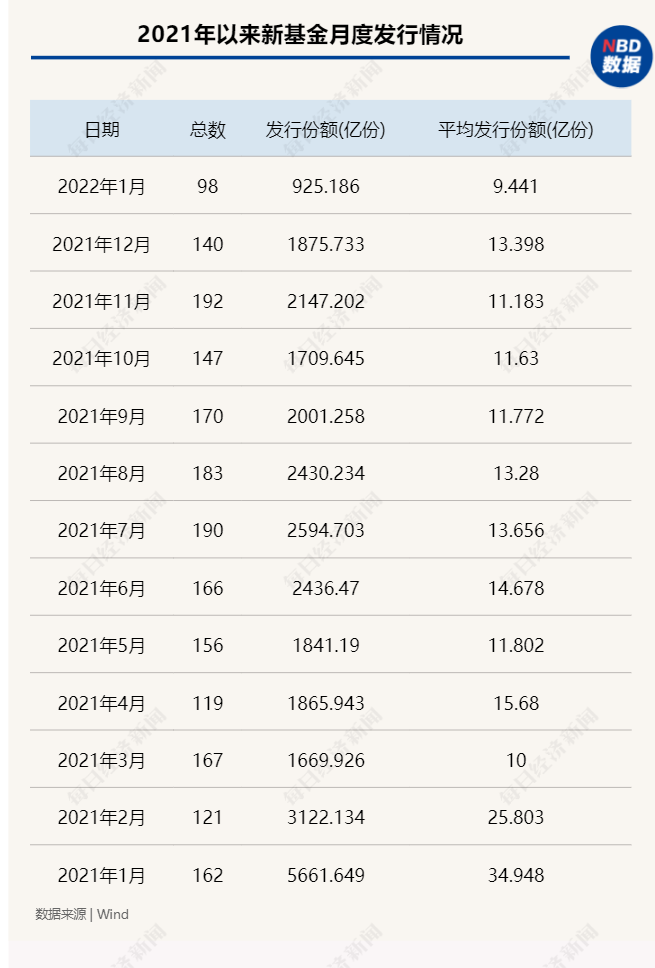

2022年1月,新基金成立的数量陡然下降,数量只有98只,较2021年12月的140只猛然下降了42只,平均发行份额从去年12月的13.4亿份下降至9.44亿份。

代销收入占比不足一成

那么新基金发行遇冷对于作为渠道方的券商而言究竟影响多大呢?近年来,业内的各券商纷纷对经纪业务条线进行了财富管理改造。作为财富管理赛道的初级阶段,券商代销金融产品业务收入伴随着公募基金的蓬勃发展实现了快速增长。

图片来自:广发证券

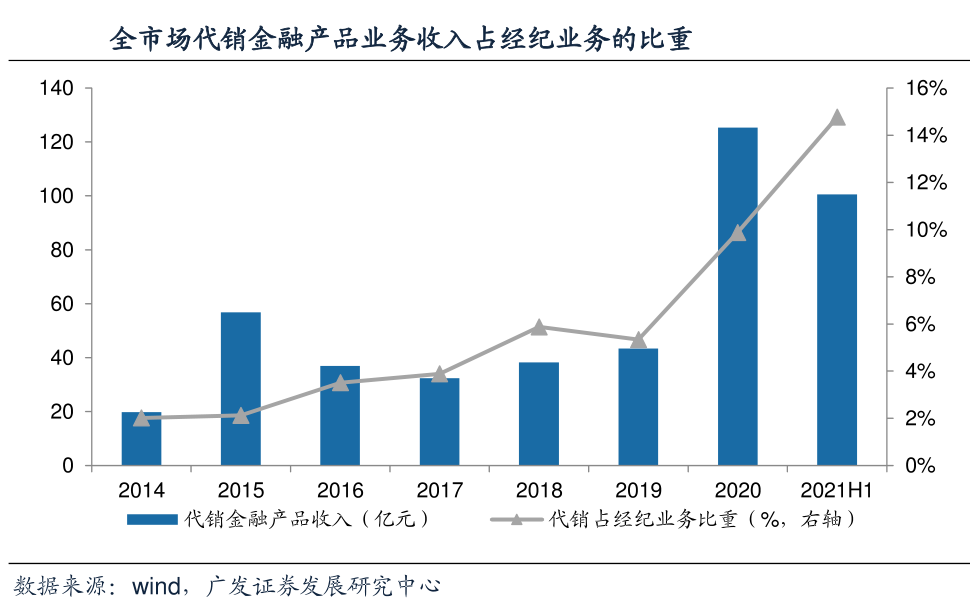

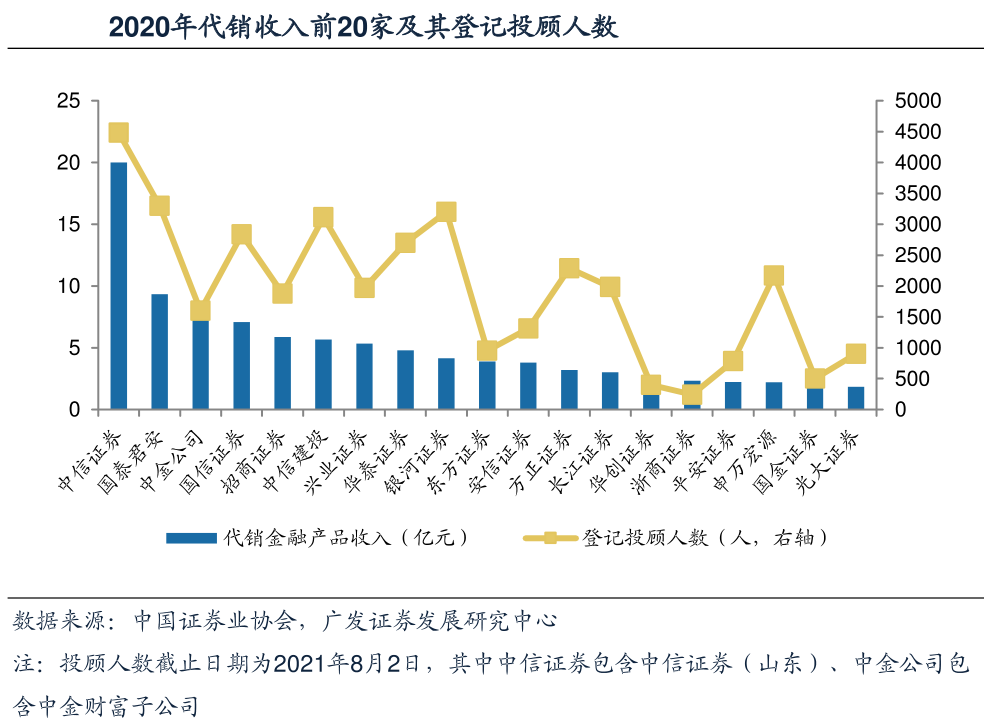

据广发证券非银团队统计,2020年券商实现代销金融产品业务收入125亿元,同比增长89.07%,2021年上半年达100.5亿元,占经纪业务比重由2014年的2%提升到2021年上半年的14%。

根据证券业协会此前发布的2021年上半年券商行业财务报表统计数据,2021年上半年,139家券商当期营业收入合计为2324.14亿元。由此来看,去年上半年,代销金融产品业务收入占券商总收入的比例为4.3%。

另外,券商代销金融产品业务的行业集中度较高。根据证券业协会公布的行业数据,2020年全行业代销金融产品总收入为125亿元;其中排名前三、前五的券商代销收入分别占全行业代销收入的40%、60.5%。

部分财富管理业务转型发展较好的券商,代销金融产品占经纪业务比重已然提升到较高的水平。据广发证券非银团队统计,2021年上半年,中信证券代销金融产品占经纪业务的比例为27.9%,兴业证券的比例为25.2%,东方证券的比例为24.9%。

图片来自:广发证券

从代销金融产品的业务体量来看,目前在行业内中信证券处于一枝独秀的地位。2020年中信证券代销金融产品收入近20亿元。据公司去年中报统计,去年上半年中信证券实现代销金融产品收入14.28亿元,同比大幅增长104.2%。

不过尽管如此,去年上半年代销金融产品收入占中信证券营业总收入的比例仅为3.8%。

因此,在一些业内人士看来,即便今年受基金发行持续低迷影响,券商代销金融产品业务收入同比可能有所下滑,但总体上来看,对券商总收入的影响并不大。

华东地区某券商内部人士日前接受记者采访表示,目前基金代销业务收入占券商产品销售这一块的总收入的影响比较有限,再放到全公司的层面占比就更小了,也就是说这项业务的波动还不会对券商的整体收入产生根本性的影响。

券商忙着做心理按摩

由于券商的理财客户部分来自于交易用户转化,其优势在于权益、另类投资产品。相比其他机构,券商拥有高风险偏好的客户群体。因此,近阶段,权益类市场的波动对券商财富管理业务就直接提出了挑战。

本周一(2月14日),东方财富、广发证券等主营业务与公募基金相关性较大的券商出现了明显的下跌。

对此,某头部券商非银行业分析师日前向记者表示,“我觉得,东方财富的大跌主要是源于市场对基金销售业务短期增长的担忧(包括近期基金新发不好、有些赎回、净值也有压力)。另外,券商里面,广发证券也是因为和基金的相关性最大,所以周一回调的幅度也比较大。”

虽然目前还没有行业数据能客观反映近期公募基金的赎回情况,但不可否认的是,由于不少基金净值表现不佳,基金的赎回压力增大是客观存在的。那么,作为近年来新崛起的基金销售渠道方,业内的各券商都采取了哪些应对措施呢?

在采访中,记者发现,一些券商有关业务人士对近期的基金赎回压力显得比较“淡定”。

深圳某券商网金部门人士日前接受记者采访表示,“我觉得做财富管理业务既然是大方向,它看的应该是长期。越是在市场比较难销售的时候,其实越是一个建仓的好时点,而且客户在这个时候购买基金的话,也大概率是可以盈利的。所以我觉得我们倒不太恐慌,因为我觉得这是一个长周期的事,既然趋势比较确定,那么也没啥可恐慌的。”

在他看来,近期市场的波动其实并不是坏事,“2020年市场基本上是普涨,你只要买了就能赚钱。2021年已经不一样了,市场已经开始分化了,有一些人是赚的,有些是亏的。2022年可能是一个更难投资的市场,反倒这种市场它很有利于我们打破刚兑,让大家知道实际上投资是有赚有亏的,这样大家才会逐渐成熟起来。”

“然后在这个过程中,包括我们这些渠道也会逐渐成熟起来,比如在基金不好卖的时候,可以让我们学习如何去更好的选基金,对于市场上的各类基金,比如固收类的、权益类的、指数类的,都应该要通晓。然后才能讨论怎么样来给客户做配置,我觉得这是大家要思考的问题。”该人士坦言道。

而对于近期市况下的应对之策,上述券商网金部门人士认为,在市场风险暴露的时候有必要做好客户和自身的心理疏导工作,“如果真是迎来一些系统性的风险,谁也不能幸免。我们倒觉得也没什么特别恐慌的,但是这个时候越是需要做客户的安抚工作,包括我们自己的员工也有很多不是很成熟的员工,也要做好员工的心理疏导,然后再让他们做好客户的陪伴,我觉得这是专业机构唯一能做的事情。”

此外,他认为在权益类基金表现不佳的时候恰好是推销其他品种基金的好时机,“现在可以让大家明白,平时不要老盯着权益类的基金,在权益类基金大幅回撤的背景下,其实可以发现,固收+的基金也有很多很好的品种可以选择,回撤低且收益方面又相对来说比较稳定,这是我们在市场不好的情况下想布局的一个品种。再一个就是我们会特别关注一些能应对这种牛熊变化的基金经理。”

对于当前基金面临的赎回压力,上述华东地区某券商内部人士在交流中向记者分享了一些具体的应对措施,“客户建议方面,我这个时候肯定不建议客户这样逢低出,或者可以建议客户来做一些定投之类的。虽然说这个时候的成功率会比较低,但是这些基本的建议和服务肯定还是要做的。”

“我们上一周的直播也在跟客户讲,短期其实现在不太建议大家去补仓的,如果你是打算长期‘吃肉’,不看短期的价格也可以,但如果你短期对价格敏感性很强的话,那么其实现在是看不太清楚的,可能短期内还会有回调。”该人士指出,“因为现在处于一个估值合理化的过程当中,大家不敢说已经调整到位了。”

“对于某一些客户持仓集中度过高的情况,就是穿透他手里的基金持仓后,比如发现像新能源、白酒这些行业持仓集中度过高的这些客户,我们肯定是建议他们去做一部分持仓基金的调整。”他进一步表示。

财富管理转型长期趋势未改

尽管市场短期内的波动不可避免,然而在一些机构看来,从中长期而言,居民权益型基金配置的增加仍然具备长期趋势。而这也为券商财富管理转型的大方向提供了基本面支撑。

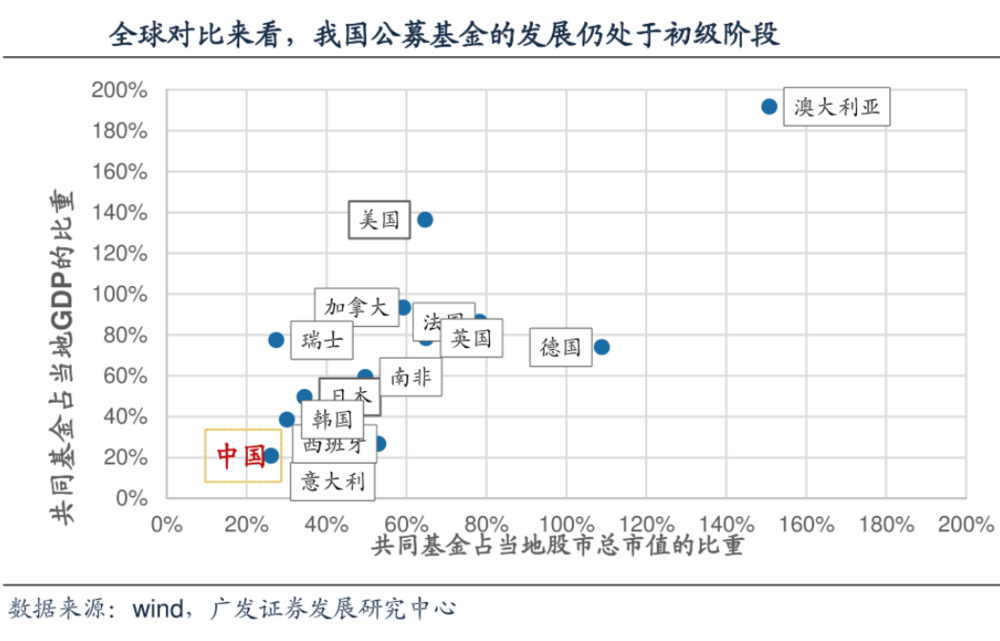

事实上,回顾国内公募基金近20多年来的发展历程,虽然A股市场波动较大,但公募基金的规模整体呈现了阶梯式上涨态势。长期来看,公募基金规模增长的稳定性较强。广发证券非银团队统计显示,截至2021年10月底,公募基金资产净值达到24.1万亿元,近五年的年复合增长率为22.23%。

图片来自:广发证券

广发证券认为,横向对比来看,无论是从各国公募基金占股票市值的比重,还是占GDP的比重,目前我国公募基金行业均处于发展初期,规模成长空间广阔。

个人持有二级市场权益型基金总规模预测 图片来源:中信证券研报

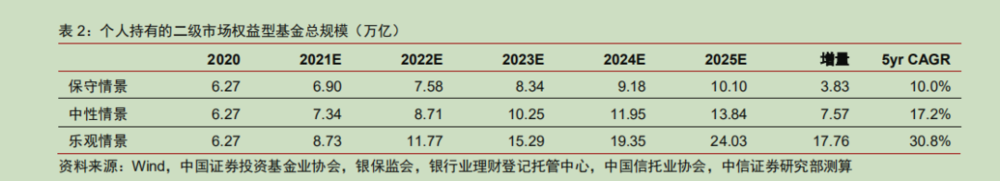

另据中信证券非银团队预计,根据中性偏乐观判断,未来5年存款搬家和整体减配房地产是存在较大可能性的事情,预计居民权益型基金配置增量在8万亿元到18万亿元之间。

值得一提的是,除了基础的金融产品代销外,当前,券商也在不断探索后续财富管理转型的方案。

广发证券非银团队指出,一方面,券商在不断地进行投顾体系建设,以希能够助力将优秀的产品和合适的客户相匹配。另一方面,以基金投顾为抓手发展买方投顾,实现保有量规模快速发展。自2019年10月以来,首批18家机构拿到基金投顾业务试点资格,除了商业银行外,均有落地和展业。

不过,广发证券非银团队也坦言,随着基金投顾试点机构的不断增多,基金投顾业务有望向常规化发展,未来以基金投顾为抓手发展买方投顾,优势赛道竞争日益激烈,只有提供差异化、优质服务,以客户为中心逐步树立口碑,才能逐步形成核心竞争力与先发优势。

“财富管理转型长期的趋势不会改变,但过程肯定会有波折。而我们正好可以思考一下,转型到底要怎么去做?可能投资端对于中国市场这些股票的估值也需要再认真思考,是不是说好企业估值高了,就应该把它卖掉,然后再去买估值低的。国外市场仍然有像特斯拉这种很好的一些企业,它的估值中枢是不断提高的,我觉得也是有它的合理性的。可能中国市场,相比美国等发达国家还是有它的不成熟性。相信今后无论是财富管理机构、还是客户都会在这样的转型大势中不断走向成熟。”前述深圳网金人士指出。

本文来自微信公众号:每经头条(ID:nbdtoutiao),作者:李娜 王海慜,编辑:吴永久