扫码打开虎嗅APP

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,原文标题:《期待萧条的日子》,头图来自:视觉中国(1929年,美国纽约,华尔街投资人试图100美金卖掉他的车,因为他在股市崩盘中失去了所有的钱)

历史上我们有在萧条中期待复苏的日子,比方说2009年之后,大家对中国的基建投资抱有热切的希望,当时在哈德孙河完成迫降的苏利机长,在事后新闻的点评里面,也被媒体赋予了“新生/希望”这样的词缀。

我们也有在复苏中期待过热的日子,比方说2016年年初的熔断之后,大家意识到国内企业的盈利很难更差了,复苏在整个2016年开始展开,伴随着供给侧改革,大家期待可以摆脱2015年的阴影,前往更高的境界。

我们也有在过热中担心滞胀的时候,疫情复苏后,中国的M1增速开始走低,但大宗商品的需求往国外迁移,欧美的财政刺激看起来呼之欲出。

但很少有像现在这样,期待萧条的时候。

一

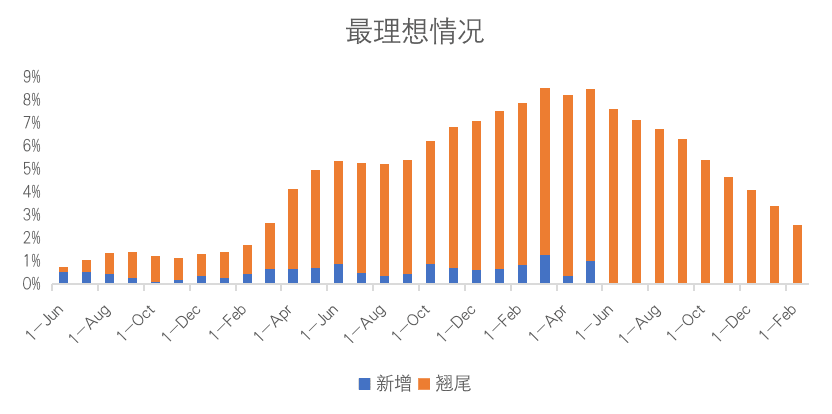

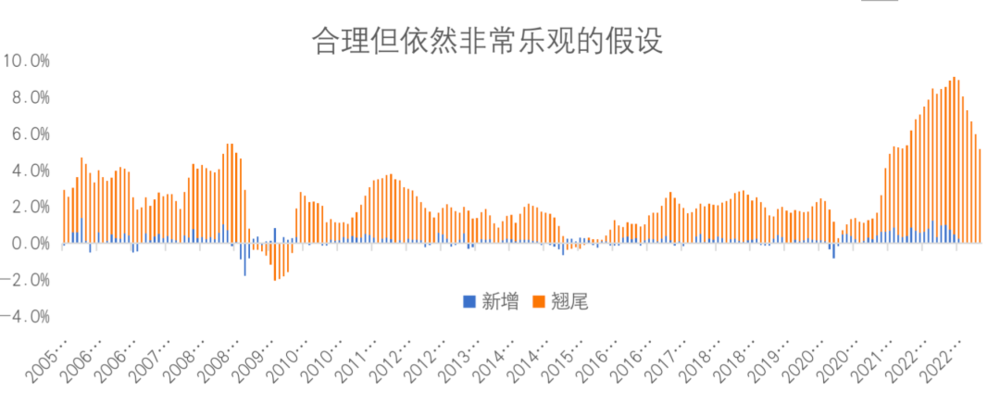

原因也很简单,目前的通胀完全是失控的。而且比较头疼的是,即便到目前为止,就算按照最乐观的算法,就算所有物价上涨在今天停下来,从此再也没有任何物价的上涨,到了明年春天,大部分地方的通胀还是要比2%要高。

而这几乎是不可能的,最近几个月,每个月新增的通胀有0.5%~1%左右。我们就算运气足够好,回到2010~2019年的情况,到明年3月份,通胀依然有4%。

抛开这些定量的计算,稍微定性一下,通胀里面几个大的分类,能源、租金。这些东西不涨了的时候,通胀里面新增的部分才能停下来,而新增的停下来一般过1~2个季度,翘尾才能停下来。

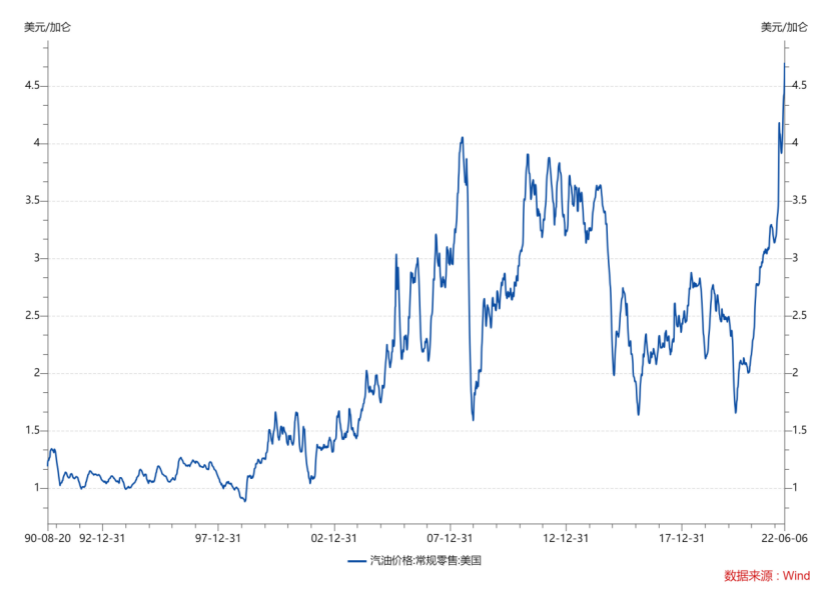

那汽油价格有停下来么?

没有,还在创新高。

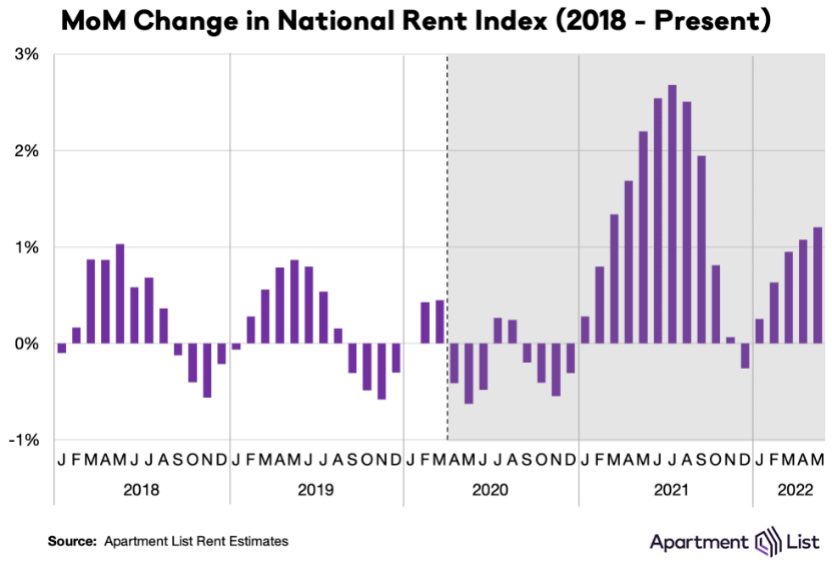

租金呢?

MOM月同比依然在1%,如果这个东西不见顶,那情况只会更糟糕。就这么说吧,就算我们现在看到2022 五月份这个数据见顶了,然后开始按照历史上的回落速度,在1个季度跌到0。到了10月份美国租金就回落了,就这样,明年2月份通胀可能还有5%。

所以我想这样一说,大家就明白了现在情况有多么严峻,而通胀是一个全球性的问题,原油价格是一样的,张三李四都是这个价。所以通胀是全球都要面对的问题,无非经济好一点问题叫做通胀,经济差一点问题叫做滞胀罢了。

这里我实在是忍不住想要吐槽一下,耶伦都在通胀问题上反水甩锅了,我还看到有些国内的研究者说什么通胀预期要见顶了。稍微掏出纸笔算一算就知道,这东西不会自然见顶的。他一定是要有一个需求的坍塌,把价格从高位一次性打下来,才能让通胀见顶。

而且不存在什么通胀预期变了,通胀就自己下来的道理,勿以辩说为必然。

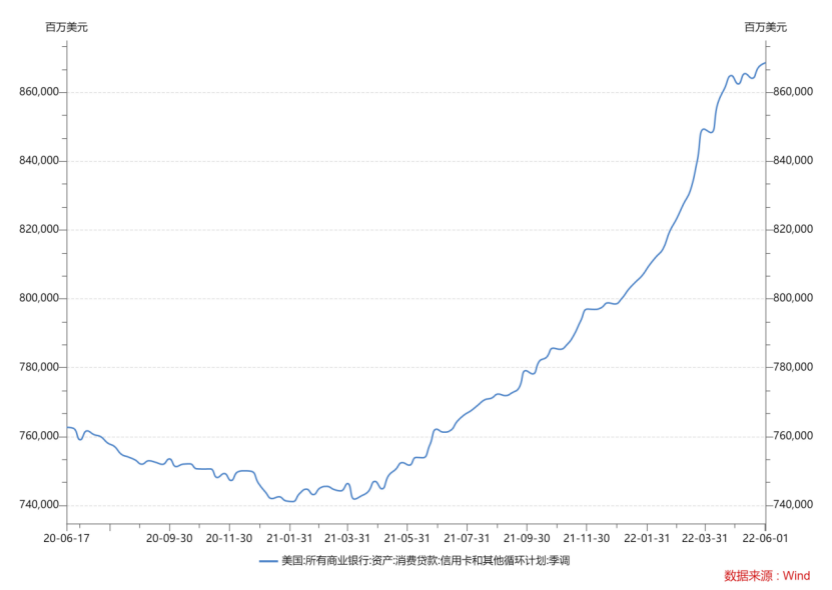

举个最简单的例子,美国最近加息后,居民的信贷依然很多。

为什么呢?

假定你是一个美国人叫做山姆,然后你口袋里大概拥有2000~3000美金的存款,而如果你生活在底层,你可能只有500刀存款,首先我们且不论你这500刀是不是疫情中政府发给你的。

现在油价从2美元/加仑到了4美元/加仑。你的车一次要加10加仑油。那么你每次40刀的支出是固定的,然后每个月房租假定说100~200刀是固定的。

这时候有个经济学家告诉你说,未来几个月通胀会走低,将来油价可以回到3美元/加仑,房租的上涨也会停下来。所以理性的你,不应该在现在继续加油,不应该继续支付房租,因为你预期通胀会走低。

理论上是没错的,你应该少开车,你应该短期不和房东续约。但你做不到啊,手停口停,补助没了不开车怎么上班,不签长约?房东懒得和你多说每个月交钱就好。

预期几个月后通胀会走低,和现在通胀会走高不矛盾,但你下个月通胀走高了,翘尾因素又要再拖几个月才会降低。那这个预期有什么用?这个预期只有在翘尾因素很小的时候才有那么一点点用处,因为它决定了你下个月的新增通胀,现在新增通胀0.5~1%,翘尾因素7%。

过去沉淀的通胀7%,你预期未来通胀稳定在2%(也就是每月增长0%)有什么用?120的油价摆在这里,物价跌不下来薪资又要重新谈判。然后就是薪资通胀螺旋,就是工会人数占比上升。那也不好吧。

现在的情况就是非常简单:

一定要有一个快速的需求下滑,然后你看到汽油价格,租金价格月环比改变,你才会看到通胀走低。

这个时候,什么金融市场价格,金融市场稳定都是次一级的工作目标。不要再想什么Risk Assessment了,没有这东西的。这个调整一定是剧烈而快速的,只有这样的调整才能把通胀打下来。

二

我想在上面解释了情况的紧急,但落实到不同的国家和地区,大家面对的情况是截然不同的。而这种截然不同,带来了货币政策、财政政策,和后续产业政策的区别。

先说欧洲:

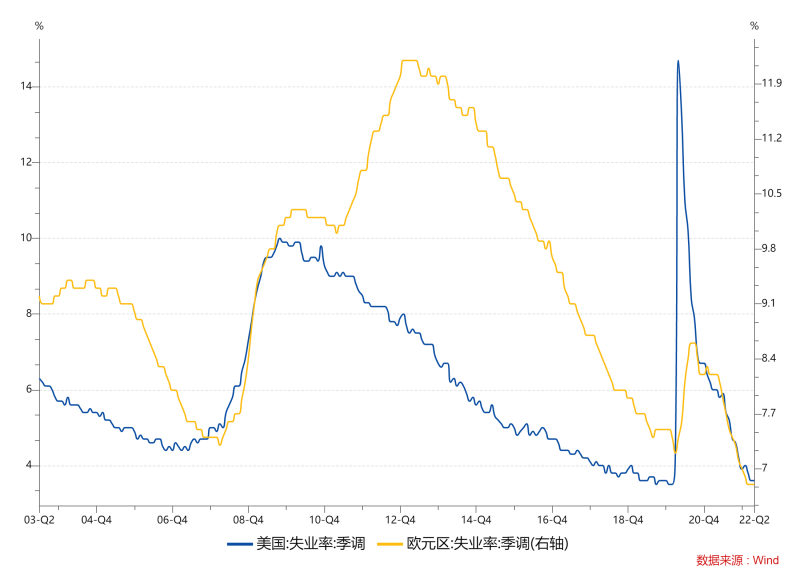

欧洲在疫情中,采取了2008年就用过的救助手段 —— “保市场主体”,欧洲鼓励企业在危机中不裁员,但降低员工的工作时间,然后让剩下的员工休假。

简单来说,欧洲没有大规模发钱给群众,但鼓励企业贷款,然后让企业不要裁员。

这个做法是不是有一种熟悉的味道?除了最后那个不裁员的部分。

这个做法的好处是,失业率上升不明显,劳动参与率下降不明显,也很简单,大家都是带薪休假,那自然没有失业,带薪休假结束回来上班,那么劳动参与率也没有下跌。

可以看到,2008~2012,欧洲失业率上升比美国多,但这一次欧洲失业率上升很少。

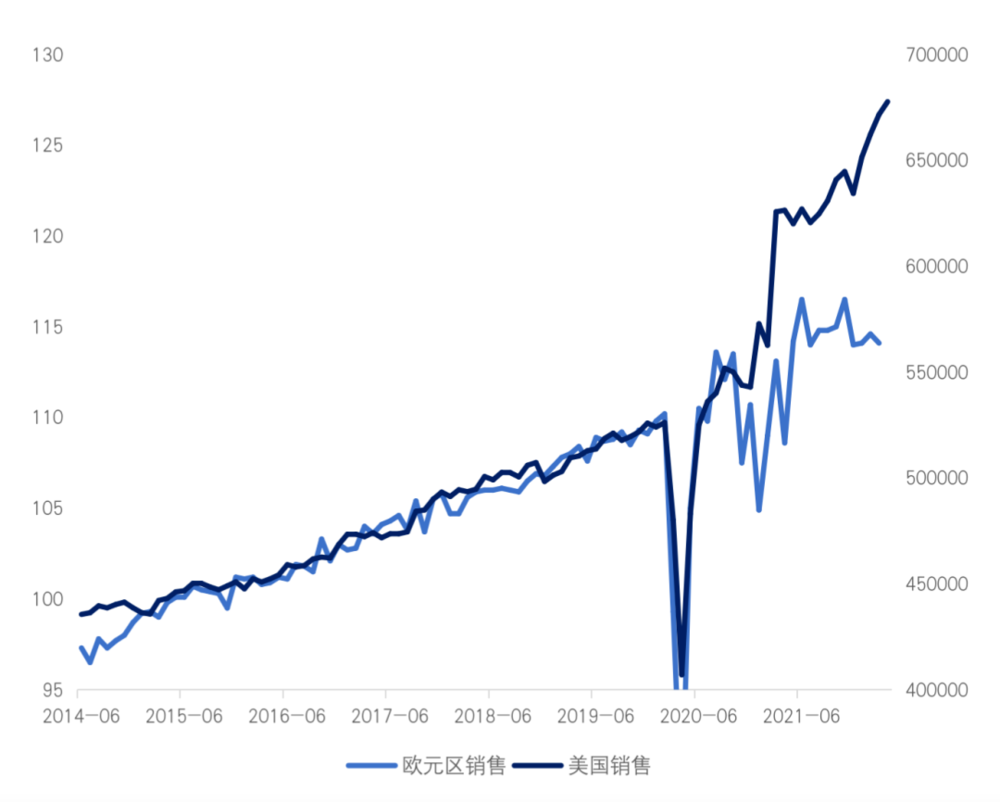

但这个做法也有坏处。而且这个坏处大家应该是想得到的。这是个很公平的政策,所以牺牲了效率,发钱给企业不给群众的,导致群众的消费水平偏低,然后经济恢复相对要慢一点。

但欧洲其实不是没想过这个问题,不过我觉得他这样做是有道理的,欧洲疫情前经济增速就1%左右,为了公平牺牲效率又如何呢?从1%跌到0顶天了吧。就长期停滞,他们的生活水平也可以了。所以这个做法我觉得疫情中是没问题的。

但现在就有问题了,牺牲了效率,0的增速面对一个8%的通胀就非常难受了,疫情中经由企业发的前不够通胀。那么未来要么是薪资谈判,要么是想办法把通胀压下去。

可通胀如何可以压下去呢?一边禁运俄罗斯的油,一边加息。我很理解为什么欧洲对俄罗斯很怕,但有一说一,在高通胀时期搞禁运真的不明智。可惜现在民粹裹挟下,没有政治家有种去和群众唱反调。

所以欧洲是需求本来就没有美国好,现在含泪要把本就不富裕的需求压到更低。

所以我是不理解欧元区怎么软着陆,他甚至没有起飞就要着陆?美国说软着陆我还勉强可以理解,毕竟他们起飞了,欧央行之前的踌躇是有道理的,但现在也被逼无奈必须鹰派加息了。还是那句话,我对什么通胀预期走低通胀就会走低,没有任何信心。

欧央行现在只能指望来一个需求压制,而且比较搞笑的是,现在需求甚至不在欧洲,所以只能说欧央行配合演出,希望自己加息的时候,美国的需求可以下来,然后让通胀走低。那这种加息,肯定是一步三回头的。一旦出风险欧央行就会暗自庆幸。最好风险不要出在欧洲,最好有一个其他的国家主动站出来压制自己需求(比方说中国或者美国)。

在财政政策方面,很有可能欧洲反而会注意信用风险,因为这次加息完全是演戏的,如果说之前2012年,欧洲是一群人乱搞财政政策,过去10年,欧洲的政府、银行、甚至企业,对于风险的认知都是很在线的,现在因为通胀倒逼加息,带来利息成本支出增加产生信用风险,它应该是可控的。因为欧央行在这个问题上反而有更多的共识。

再退一步说,2012年可能还有一些国家想脱欧,然后自己把货币贬值赖账,2022年你试试让自己货币贬值,然后去国际市场上买商品感受一下?我不觉得有人会做这么愚蠢的事情。甚至连政治家都干不出来。

三

美国的情况就比较清晰了,他就是要遏制需求,居民部门的超额储蓄在4月份差不多见顶了,说明疫情中发放的超额救助开始慢慢消耗,现在的问题是一个速度问题。就是要不要更快加息去遏制通胀。

这个东西呢,取决于联储怎么看,需求解决还是供给解决。如果现在美国的信贷增量都有实物需求,那么加息确实可以遏制通胀,但代价也很大,比方说就用前文那个例子,你是来自蒙塔基的钢蛋,你手里只有500美元存款,然后你贷款1000美金,去支付自己的租金和汽油。现在加息后,你有两种情况:

不管加息多少,你都要支付租金和汽油,所以你一直贷款。

你支付不起租金和汽油,然后匹夫之怒发作。

无论哪种情况,其实都不是解决通胀的好办法。

那么供给呢?要沙特增产?可能到了7月份,沙特总共只有0.5~1m的闲置产能,然后全世界供需平衡可能是100m,我真的不觉得OPEC有本事大规模增产,也没这个意愿,如果Trump在台上,和伊朗搞一些眉来眼去还有可能,民主党喜欢立牌坊,务虚名图实祸。自己给自己设限,那就很难。

需求中穷人的需求不是很敢动,供给又放不出来。那么自然美国人的眼睛就会看着富人的需求。

富人的需求嘛,金融资产,本身现在穷人拥有的金融资产就不多,动起来不怕出事。但问题是金融资产也不直接影响实物需求。股票跌了确实会让大家不敢购物。但这个是从高价商品传导去刚需商品。效果和速度是存疑的。所以这个东西也有点远水不解近渴。

简单来说,美国的三个办法:

让穷人买不起东西;

增加供给(和沙特谈判,和中国关税谈判);

降低财富效应,让富人买更少的东西。

其中第一个已经带来了犯罪率的上升,全球都是如此,第二个在谈但效果估计也就那样,一方面OPEC能增产的量也就那么多,另一方面,中国的出口其实也没跌太多。说明之前也没太被遏制。第三个最近几个月才开始做。

效果从直观感觉上不明显。但第三个方法有一个好的地方在于,他可以很快消耗掉一部分超额的储蓄,比方说如果股价是100,你的成本是50,那么你每个月卖2股就可以多100美元的收入。如果股价只有30了,你就必须消耗100的存款。

那么现在毫无疑问,三个方法一起用都不一定生效,那肯定不能挑食了,能用啥就用啥尽快用起来。

所以现在不要指望美国会救股票市场。甚至我很怀疑,如果出现信用危机他都不会救,因为信用危机可以带来通缩预期。让大家从买买买的状态,进入可能被裁员必须降低无用消费的状态。

美国要降低的是需求,降低需求对于资本主义国家来说就是萧条的同义词,无非过程是否可控。

财政政策就更不用想了,拜登上台的时候我觉得他就6个月窗口期,错过了就错过了。

四

对于中国而言,猪猪给我们提供了CPI的屏障,但这个屏障也在慢慢失效,下半年CPI可能也不会低,过去几年我们都在走钢丝,总想有一个很完美的微操。最后结果总是不好。本质上宏观政策最好一段时间就只设定一个目标,总想着没有代价就完成目标是不可能的。

现在的情况就是经济萧条在疫情的掩护下已经发生了,该怎么从这里面走出来。高通胀环境下所有的投资效果都不会太好。房地产今年即便从6月份开始情况走好,到投资增加也要明年了。

随着时间一点点推移,本来大家说2021年可能就低基数了,没想到2022年基数也不高。那么自然很多事情就又要拖到明年去做了。

我们学习了欧元区的保市场主体的政策,但不想承担欧元区经济降速的效果,所以打了个补丁叫做增加投资。这个东西很取决于投资效率,而投资效率有时候是要看市场环境的。欧美如果萧条在前面,到时候会有一个很好的价格。

所以我一直觉得,欧美如果不进入萧条,中国的刺激和政策也会更加慎重,换句话说,我们国家在2008年危机前也降准过,等于是提前做了个多嘴的先知,后面发现这样做意义不大,还不如等到危机爆发后,所有资产价格都在低位的时候去抄底。

所以我觉得对中国来说,欧美危机前的刺激一定是不达预期的,而欧美危机后的刺激可能是超预期的。

结语

旅人孤单地行路,见一头大猪伏在路上,又遇上一辆大车,上面满载着打扮得奇形怪状的人。旅人搭弓欲射,后来又放下弓箭。因为这伙人不是强盗,而是去订婚的,旅人照常行进,遇上大雨,但一切平安。

很有可能,我们现在的通胀就是看到一些奇奇怪怪的猪啊,“鬼”啊这些东西,然后会有一天我们觉得情况到了最糟糕的时候遇到了强盗,但就像所有通胀的见顶都是一个剧烈的下跌。之后我们会发现否极泰来。

遇雨则吉,平时我们没人会喜欢下雨,就像没人喜欢萧条一样,但面对这如火的通胀,也许一场大雨反而是我们的救星了。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望