扫码打开虎嗅APP

本文来自微信公众号:家办新智点 (ID:foinsight),作者:foinsight,原文标题:《2022全球家办报告:通胀、经济衰退引担忧,家办扩大直投比重》,头图来自:视觉中国

今年以来,全球市场复杂多变,家族办公室(简称“家办”)面临的挑战越来越多。

近期,海外金融机构发布了《2022年家办调查报告》,旨在衡量今年以来宏观经济逆风以及市场出现波动后,家办的投资情绪以及投资组合的变动。据悉,这份报告调查吸引了近126名家办从业人员的回复,其中12%的受访家办资产管理规模超过了20亿美元。

本文,我们节选了该报告中的精华,希望对你有所启发。

一、七大核心主题

1. 家办最关注的三大问题

通货膨胀、对经济衰退的恐惧和地缘政治的不确定性成为全球家办最关注的三大问题。

数据显示,经济衰退和市场波动是资产管理规模小于10亿美元的家办最为担忧的问题。资产管理规模大于10亿美元的家办,对社会动荡和地缘政治不确定性的担忧程度略高。

其中,地缘政治不确定性是亚洲地区家办最为忧虑的问题,而在北美、欧洲、中东、非洲以及拉丁美洲,通胀是家办最为忧虑的问题。

2. 今年投资组合价值整体下降

自2022年初以来,市场波动剧烈并陷入低迷,近75%的家办整体投资组合价值遭受下跌。其中,43%的家办投资组合价值下降超10%,这与2021年形成了鲜明对比。在2021年,只有不到11%的家办投资组合价值下跌。

报告试图衡量几个关键因素对回报的影响,例如杠杆、直接投资百分比、是否雇佣外部顾问等。尽管这一分析受到样本数量的限制,但一定程度上验证了使用杠杆的家办、进行直接投资、具有外部投资顾问和独立投资委员会的家办,今年以来的投资表现相对较好。

3. 尽管存在不确定性,家办认为前景乐观

尽管担心市场可能已经触底,家办对于未来一年的投资组合回报率仍持高度乐观的态度。其中,80%的家办预计投资组合价值将会增值,62%家办预计投资组合价值将增长5%及更高。

就地区而言,尽管家办受访者普遍认为总体前景乐观,但美洲家办的乐观程度较高,而欧洲、中东、非洲和亚洲家办的乐观程度较低,这或与他们对于地缘政治的担忧有关。

4. 直接投资仍是家办的优先事项

家办持续专注于直接投资,其中,29%的家办投资组合中直投份额占10%~20%,35%的家办投资组合中直投份额占30%以上。

数据显示,直接投资在房地产(37%)和经营性业务(33%)之间平均分配。此外,家办投资VC的份额正在增长,约占直接投资的20%,部分原因是家办在经营业务和房地产方面找不到足够有吸引力的机会。

5. 家办投资职能持续专业化

75%的家办设有投资委员会或董事会,其中44%的家办由独立顾问和家族成员组成,55%的家办设有积极的投资政策声明。

6. 促进家族团结与持续性发展是长期成功的关键

家族、家办或受托人领导者继任预计是未来五年内关键转变之一。为了应对这一关键拐点,家族应做好充足的准备。

家办正在努力促进家族福祉。值得关注的是,随着家族财富从第一代转移到第二代及以上,维护家族团结的优先级越来越高。

7. 可持续及ESG投资有很大的增长空间

在可持续发展和ESG投资方面,家办对可持续或ESG投资的好奇心转化为行动至关重要。目前,60%的家办仍未考虑将其部分投资组合与可持续发展和ESG投资主题结合起来。 目前,社会对于ESG的关注仍然滞后,原因在于难以衡量ESG投资带来的影响。

二、家办资产配置概览

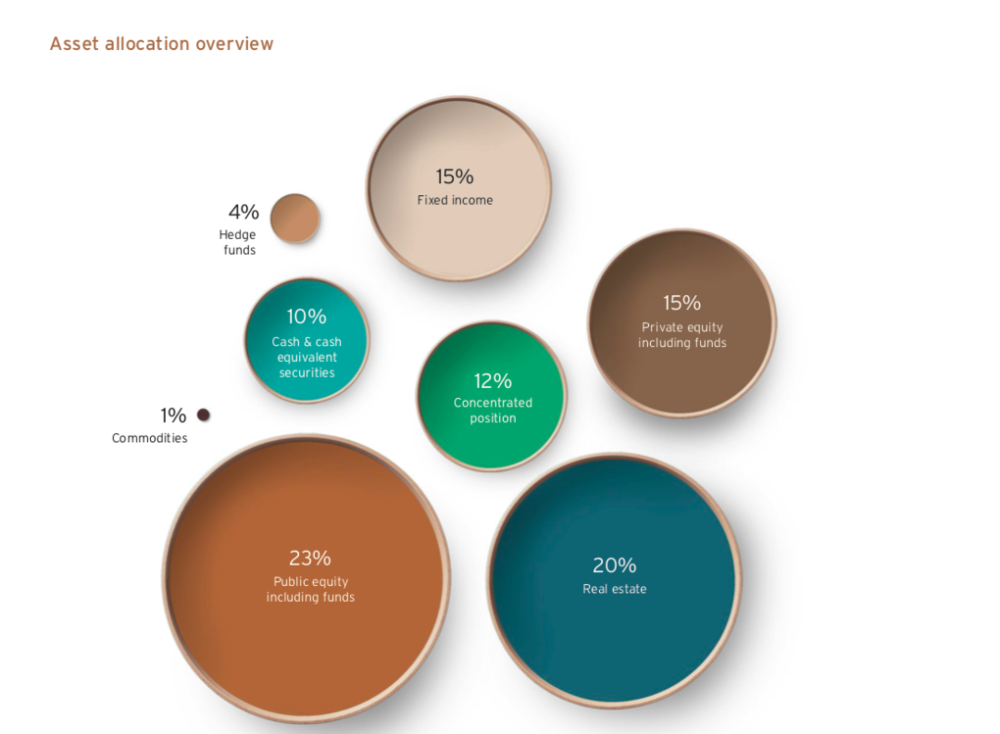

报告数据显示,目前家办在资产配置方面,包括基金在内的上市股票占23%,是资产配置中的最大份额。房地产和私募股权的吸引力依然存在,分别占资产配置总和的20%和15%,现金和固定收益分别占10%和15%,集中持仓占12%,对冲基金约为4%。

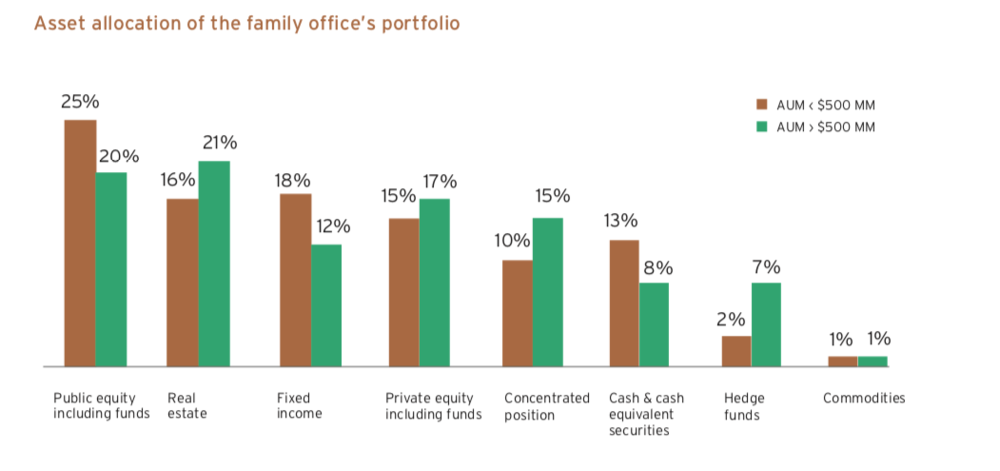

值得关注的是,AUM在5亿美元以上的家办,投资房地产和私募股权的比例为38%,AUM在5亿美元以下的家办投资房地产和私募股权的比例则为31%。这反映出资产管理规模较大的家办投资的耐心更强。

数据显示,家办内部管理的资产和委托给外部投资经理的资产之间的分配相对平均。其中,42%的资产由外部投资经理管理,47%的资产由家办内部管理,11%的资产通过现金/短期固定流动资金持有。

据悉,75%的家办依赖外部投资顾问,主要用于经理选择(52%)、战略资产配置(45%)和投资研究(44%)。

在受访的家办中,近60%的家办积极开展交易。在积极交易的家办中,股票是交易最频繁的资产类别,占78%。

针对杠杆在家办投资组合的作用,70%的受访家办使用最低限度的杠杆(<10%)或不使用杠杆,7%的家办使用30%及更高的杠杆率。

其中,投资组合规模较大的家办倾向于使用更高的杠杆率。其中,在资产管理规模大于5亿美元的家办中,有42%的家办使用10%甚至更高的杠杆率。

三、关键投资组合调整

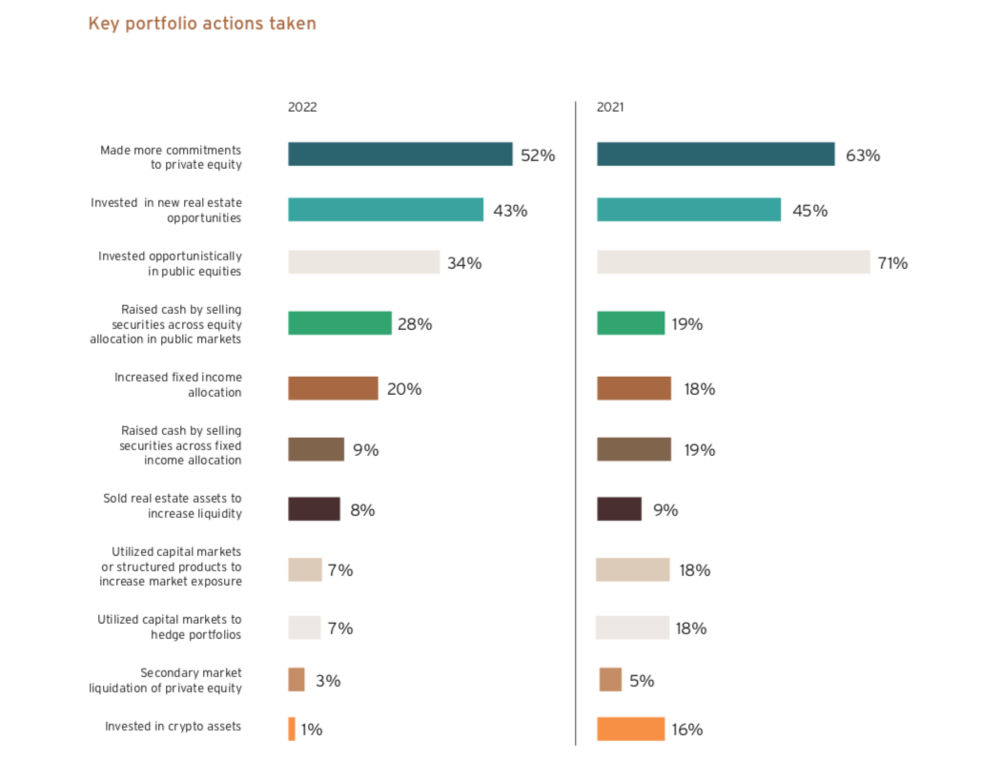

根据2021年的调查结果,私募股权(52%)和房地产投资(43%)是家办最重要的两项投资。

今年以来,面对市场的泡沫,家办倾向于将其部分股票头寸进行战略性套现,这一数据从2021年的19%,上升为2022年的28%。与此同时,家办对机会主义交易持开放态度。

在未来12个月中,家办偏向于投资私募股权。在过去三年中,这一趋势持续增长。

其中,直接投资仍是家办的主要关注点。29%的家办的直投在其投资组合中占据了10%~20%的份额,35%的家办的直投在其投资组合中占据了超过30%的份额。

随着越来越多投资者追逐直接投资机会,家办在选择直接投资的股权类型方面变得相当灵活,其中控股权(25%以上的所有权)约占37%,被动投资则占24%和少数股权投资占19%。

此外,家办对直接投资或共同投资(72%)的偏好高于其他备选方案,如合资企业或合伙企业。

就行业而言,房地产(48%)、信息技术(34%)和医疗保健(29%)是家办直接投资的主要领域。

此外,医疗健康、信息技术和房地产是2022年公开市场投资的三大首选行业,其次是能源和金融服务。在过去数年里,这些行业持续受到关注,变化相对较小。

在加密资产领域,家办的高管们已经花时间对其学习和评估。一些家办在完成研究的过程后,选择不投资加密货币。

2021年,51%的家办表示加密资产不是家族的优先事项。2022年,这一数字增长至68%。在加密货币领域,大多数家办选择投资的是“镐和铲子”,即基础设施,而非加密货币本身。

综合而言,家办往往会延续战略和长期优先事项,并对总体分配战略进行短期或反应性调整。

四、发展趋势

报告数据显示,资产管理规模小于2.5亿美元的家办平均雇员人数为1-3人;资产管理规模在2.5亿美元~20亿美元之间的家办,雇员人数通常为4-6人;超过20亿美元的家办雇员人数则在10人以上。

资产管理规模是影响家办人员数量的关键因素之一。此外,家办的复杂性、家族成员和世代的数量以及对于外部顾问的依赖,也是家办在雇佣人员时考虑的相关因素。

报告统计数据显示,50%家族由第一代控制家族财富,35%家族由二代控制家族财富。这一数据可能是由于人类预期寿命的普遍增加,以及家族owner希望在退休后仍发挥积极作用等因素有关。

目前,对于家族而言,最关心的三大问题是资产的保值增值、培养下一代成为负责任的财富所有者以及领导者继任。

大多数受访者预计,未来五年内家族、家办或受托人层面的领导层继任将面临关键转变。对此,在动荡时期如何更好的完成管理层过渡,成为家族面临的关键挑战。

在家办领导力计划中,剑桥家族企业研究所的约翰戴维斯教授强调,家族企业正面临一场风暴:一方面,外部环境正在发生变化,包括环境生态破坏、技术进步以及社会经济和政治等充满了不确定性;另一方面,家族本身也在发生变化。新一代家族成员接受了更好的教育,在地理位置上分布更为分散,同时更加专注于满足个人需求和寻求个人成功。

在这一背景下,戴维斯教授推荐了五种有助于家族企业适应变化并取得成功的转型策略:1. 重新定位和确定家族企业的所有者;2. 准备好转型;3. 加速数字化转型;4. 优先考虑社会影响;5. 参与和振兴家族。

本文来自微信公众号:家办新智点 (ID:foinsight),作者:foinsight