扫码打开虎嗅APP

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,原文标题:《如何踏入同一条河流,却走向新的未来 | 从杠杆率看存量博弈》,题图来自:视觉中国

最近和朋友讨论了一个非常有趣的话题,叫做如果产能周期、人口周期、库存周期、产品生命周期这些各式各样的周期,都在历史上反复出现,那么大到国家,小到个人,都是如何从反复发生的历史中走向新的未来?或者说,该怎么去看待历史对于当下的意义。

你可以说未来都是突变的,工业革命只有一次而且不可复制。

你也可以说未来是演进的,《中国历代政治得失》就这么个观点。

我现在觉得,在这个问题上,一个周期到底是过去的延续还是未来的发展,结构有些时候也是重要的。在总量数据存在周期性的时候,内部结构可能是迥异的。比方说今年夏天,世界银行有个文章我觉得就挺有趣的。

他说在撒哈拉南部的非洲,债务扩张是很多,看起来应该是能够支持经济发展的,但打开一看里面都是经常性支出。就是比方说发工资这些,资本支出很少,但其实如果你举债,你是想创造未来的现金流的。举债发工资,就是举再多,也就维持当前现状,不会创造新的科技和产能。只有举债建设基础设施或者建工厂,或者建任何东西,真正意义上去创造,才能说可能走向新的未来。

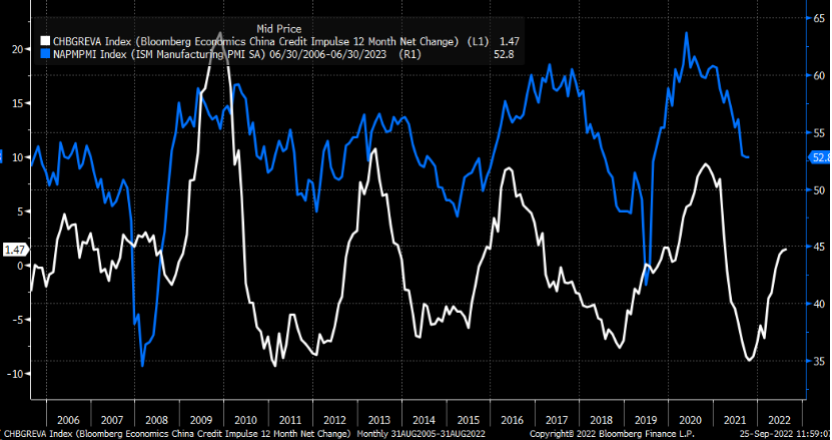

落实到中国经济的例子上。在2008年、2012年、2016年中国的信贷脉冲三次反弹,都带来了中国经济的反弹。那么最近这次为什么看起来效果就要差一点?

中国信贷脉冲就是我曾经很喜欢用的指标,然后这个例子就很好说明了总量数据有些时候具有局限性。信贷脉冲衡量的是新增的非金融部门社融/GDP的滚动值。所以换句话说,一方面它不包括社融里面的结构性问题,另一方面,GDP走低这玩意也是走高的。

如果我们换个指标,用杠杆率,尤其是分项的杠杆率去看这个问题,就会简单点。

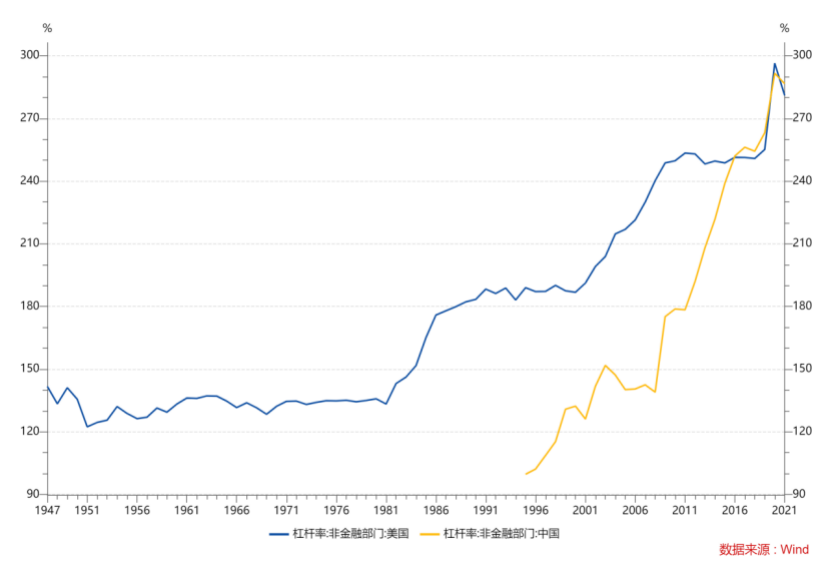

非金融部门的杠杆率很多时候被用来衡量债务风险,但我觉得这个指标其实用来判断经济增速也挺好的。这个数据美国的系列是比较长的,我们先看看这东西大概在长周期长啥样。

可以看到,美国的非金融部门杠杆率在历史上有过几次飙升。疫情的发钱,2001年~2008年的超级周期,1980年代的金融自由化起点都是如此。

在大部分时候,非金融部门的杠杆率其实是比较平的。但这就带来了一个有趣的问题,2008年~2020年是美国经济最长的一个复苏周期,虽然复苏的速度确实低了点,但过去十年移动互联网,QE这些事情都有所发生。改变还是真实存在的。这些改变对于行业,对于个人来说都是天翻地覆的,但落实到总量上,或者至少从杠杆率的角度看,它就是一个很平坦的周期。

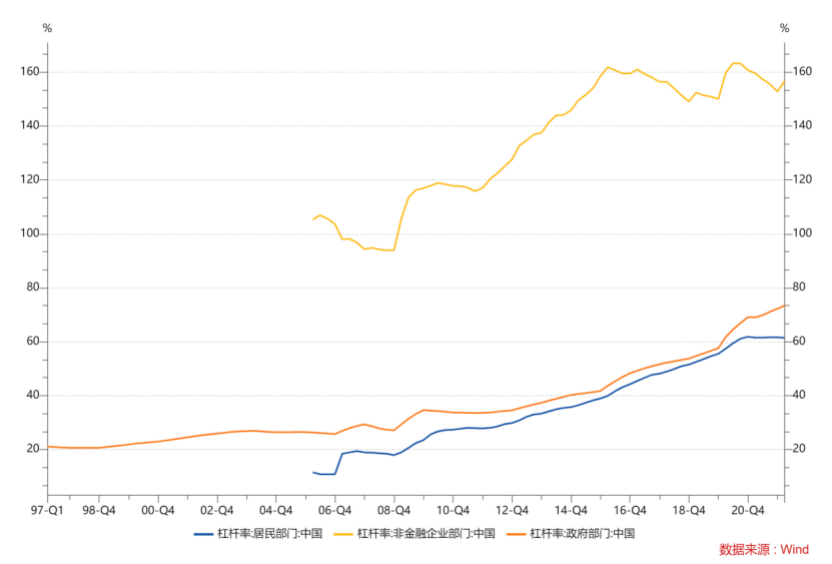

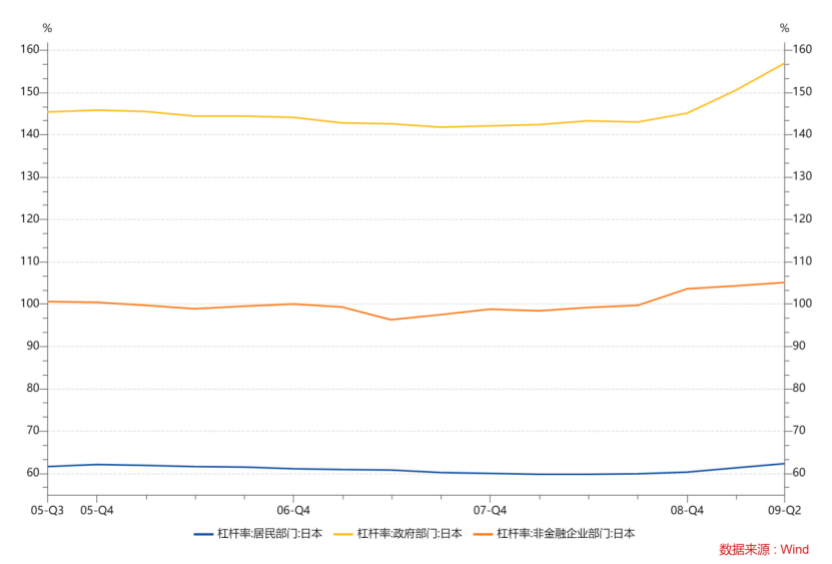

来看看中国的非金融部门杠杆率情况:

我觉得这张图就很好说明了过去20年全球发生的最大的一件事情,中国从2000年到2020年,以一个非常陡峭的速度,把自己的非金融部门杠杆率,从一个发展中国家的水平,提高到了发达国家的水平。然后在目前和美国旗鼓相当的位置上,我觉得所有人都会有两个思考:

杠杆率会走低么?

如果杠杆率不走低,经济是否还能够继续走高?

我觉得第一个问题共和国尝试过降杠杆,在2016年~2018年的时候但失败了,所以以后估计就是稳杠杆。第二个问题我觉得比较值得讨论。首先,杠杆率不扩张的时候确实经济研究是比较重要的,因为总量扩张的时候鸡犬齐飞,但存量博弈的时候就有个择时的问题了。

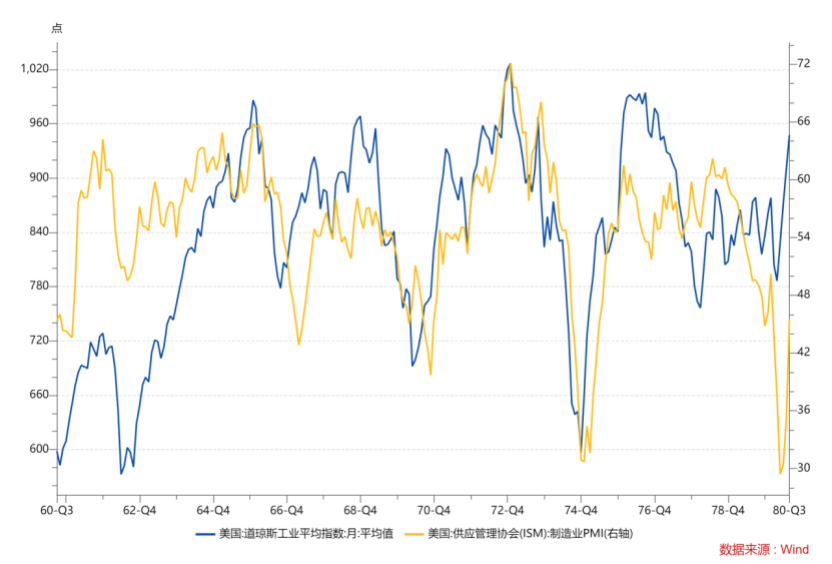

1960年~1980年,美国杠杆率没有扩张的时候,PMI的顶点还是可以指导一下股票逃顶的。

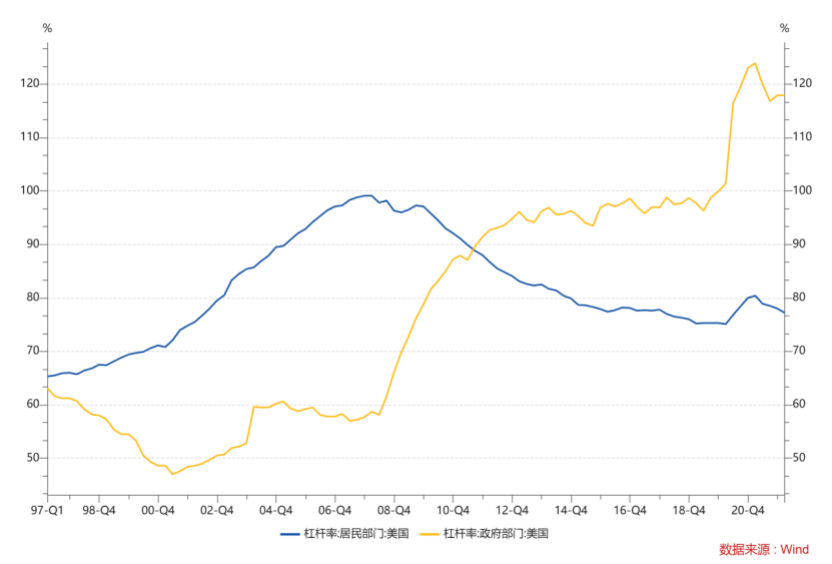

其次总杠杆率不变的时候,内部结构可能是天翻地覆的。

比方说美国2008年之后,政府部门在QE和低利率的帮助下持续上杠杆,而居民部门开始去杠杆。这种宏观现象对应的市场特征就是联储不断地扩表,和美国地产价格在过去10年跑输权益市场。

中国当前的非金融部门杠杆率接近300%,用另外的口径算稍高一点但大概是这么个意思。目前来看,无论从总量水平上,从政策上来看,这个数字要大幅走高,或者像2008年~2020年那样走高的基础是不存在的。

拆分来看,未来如果杠杆率微微走平或者走高,它应该就是在居民,企业和政府部门里面腾挪。

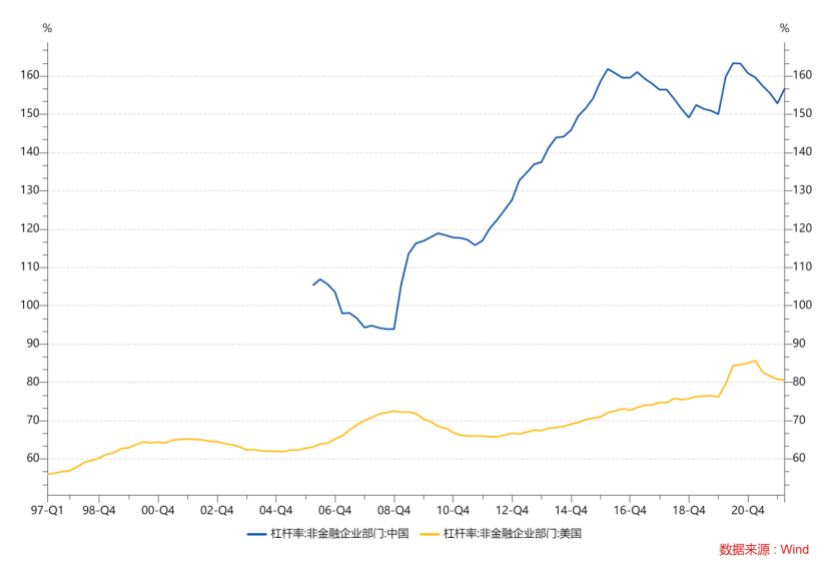

和美国来对比的话,中国企业部门的杠杆率是偏高的。

当然这里面有很多城投算在里面了,去掉之后应该是在110左右。

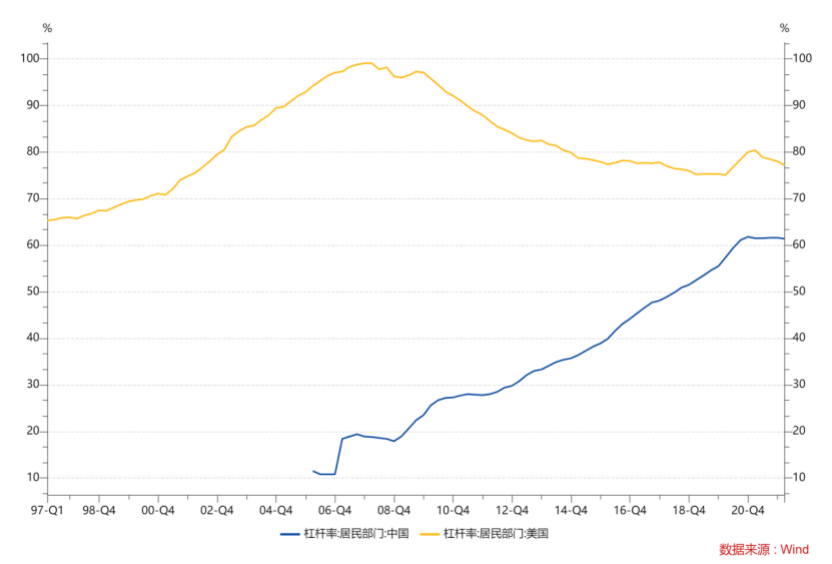

居民部门杠杆率看起来偏低但实际上并不低。

原因有两个:

第一是,中国居民部门杠杆中差不多有一半是地产,美国的杠杆里面消费更多一点,地产的价格比消费要更难变化。所以如果你去算偿债压力,中国居民部门可能是问题不大的。比方说很多人购买地产很早,随着可支配收入的提高,这部分人的偿债能力其实没问题。但地产的问题是在于,在目前这个不准降价的局面下,居民部门杠杆率也没法继续走高。因为确实之前买房的人偿债压力不大,但你没法用目前这个价格和回报率吸引新的人上杠杆。

第二是,这个杠杆率是算GDP的,但GDP里面可支配收入的比重中美是有差距的,中国是个投资驱动的国家,居民可支配收入占比比美国要小,所以如果算债务/可支配收入,其实杠杆率比美国要更高。

所以之前一直有人用这个数据,说居民部门杠杆率还有空间,我觉得是没道理的。第一用收入去算已经不低,第二就算说具体的点位没意义,那你也得有人上杠杆才行,目前消费贷的增速还是没法完全对冲地产,居民的中长期贷款还是承压的。

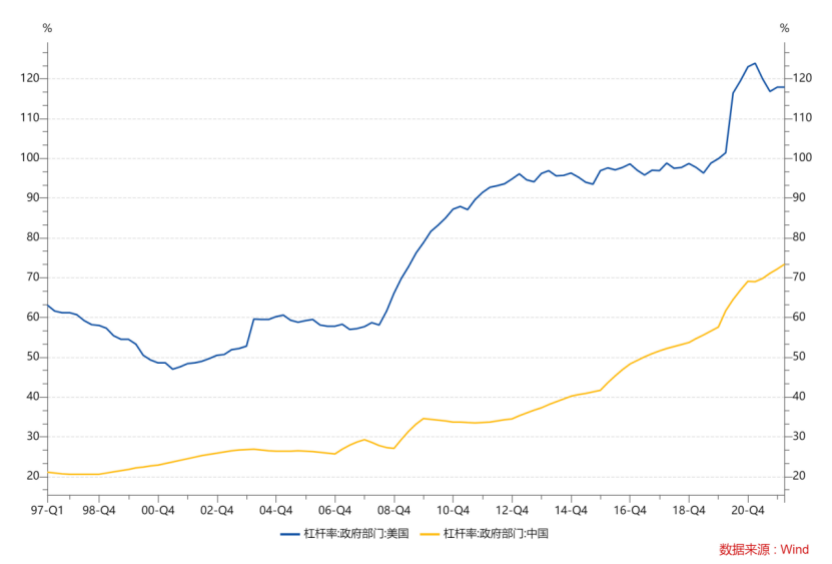

政府部门杠杆率中国是偏低的,所以也有很多人用这个说中国还有继续中央政府上杠杆的空间。

我觉得如果理解了居民部门杠杆率虽然看起来不高,但继续走高难度颇大。未来中国的总杠杆率走向,就是在企业和政府部门之间博弈,如果考虑到企业部门里面有很多是城投。所以我们的杠杆率和美国对比起来大概是这个样子:

居民部门中国比美国低一点,但我们里面住房贷款比较多,加上可支配收入占GDP比重低一点,所以也很难继续大幅走高。

政府部门杠杆率明面看起来比较低,但这里面没有算城投。

企业杠杆率明显偏高,即便去掉城投,也只能说好看一点,也是发达国家水平里面偏高的。

所以情况其实说复杂复杂,说简单也很简单,如果把所有城投都加在政府部门上,那么中国的情况可能是,居民部门杠杆率偏低但涨不上去,企业和政府偏高。

如果把城投全都不算在政府部门(这当然也不合理,因为他们其实都和政府有关系),那么中国的情况是,政府部门可以有上杠杆的空间去对冲企业部门下行的空间。

如果考虑到文中最开始那个撒哈拉南部非洲的例子。我觉得在目前地产开发增速这么慢的情况下,城投如果继续维持当前的规模,意味着他们可能都是经常性支出而不是资本支出。那这样下去其实也没好处。

目前中国或多或少有点资产荒,信用利差并没有走阔,目前期限利差走低,信用利差走低的情况其实并不可持续,未来信用利差走阔的可能性是存在的。

从总的杠杆率来算,如果中国和美国的杠杆率水平伯仲之间,如果还是内外兼顾的货币政策估计中国甩开膀子上杠杆的可能性也不大。考虑到中国的直接融资更少,经济发展三要素里面的资金中国不太占优势。

从未来10年的劳动人口来说也并没有优势。

从科技的角度来说也许伯仲之间,但太大的优势也难说。那这样庙算下来,如果美国未来的潜在增速是1.8%,我们如何实现4%以上的潜在增速呢?

综上所述,我觉得从现在往未来去看1~3年,国内企业部门的杠杆率目测还是要走低的,同时政府的杠杆率需要继续走高,这也是最近的社融数据显示的情况。这里面的关窍在于,企业部门里面的城投,如果存在一些信用风险爆发,那么这个过程可能还会更流畅一些。

但当然,如果大量风险爆发那又变成了系统性金融风险。这个度到底是多少?很难说。所以最近大家都说分配制度的改革,其实我觉得落脚到具体数据上,就是总杠杆率这个盘子里面,企业和政府到底占多少,然后居民部门内部,消费贷款的增加能否取代地产相关的萎缩。

这几年结构变化很大,我觉得也有很多人颇有微词,我觉得这确实很正常,因为存量博弈都是刺刀见红的,但实话说,即便是这样,也比一潭死水要好。

真的要变成这样也是个头疼的问题。

最后总结成几点:

总杠杆率不扩张,也是有机会的,只要存量的波动存在,那么一些行业也是存在机会的。

总量上看都是重复的周期,但结构上的变化可能是天翻地覆,确实可以从同一个河流走向不一样的未来。

未来如果美国的通胀走高,那么美国的政府杠杆可能要走低,而居民可能是要走高的。

未来中国的杠杆腾挪应该是企业和政府的博弈,其中城投的信用风险,有可能是一个讨论的焦点。去看2023年股票市场的时候,我觉得信用风险在美国存在,其实在中国也是存在的,所以需要留个心眼。

我觉得过去这一年,很多看经济周期的人,包括我在内,都有点沮丧,很多指标不一定继续好用。但就像是资本支出和经常性支出的对比一样,不能总是用老方法看新世界,觉得每年举债做经常性支出就可以走到新地方,还是要多找点新的办法,走老路确实是走不到新地方的。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望